配偶者居住権は相続税の節税になるのか?【税務レポート】

相続と配偶者居住権

解説:日本経営ウイル税理士法人

代表社員税理士 座間 昭男

1.配偶者居住権の趣旨と概要

配偶者居住権とは、配偶者が相続開始時に居住していた被相続人所有の建物を対象として、終身または一定期間、その建物に無償で居住することを認める法定の権利です。

令和2年4月1日以降に開始した相続が対象となります。配偶者居住権は遺贈や遺産分割協議などで、取得するもので、被相続人の死亡後、自動的に付与されるものではありません。

残された配偶者が、住み慣れた家で生活を続けるとともに老後の生活資金として預貯金等の資産も確保したいという希望は多いのではないでしょうか?

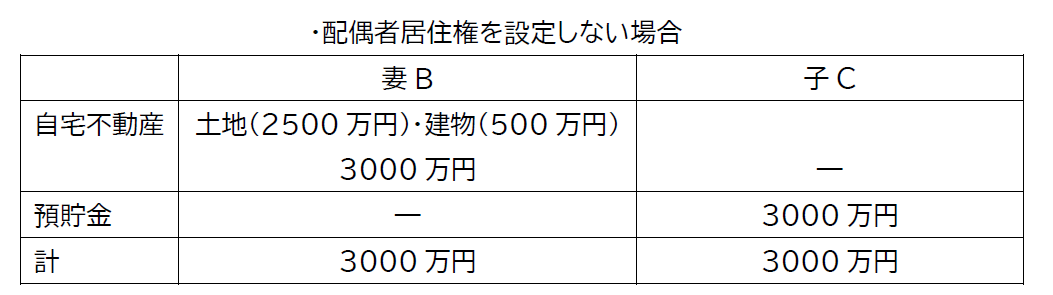

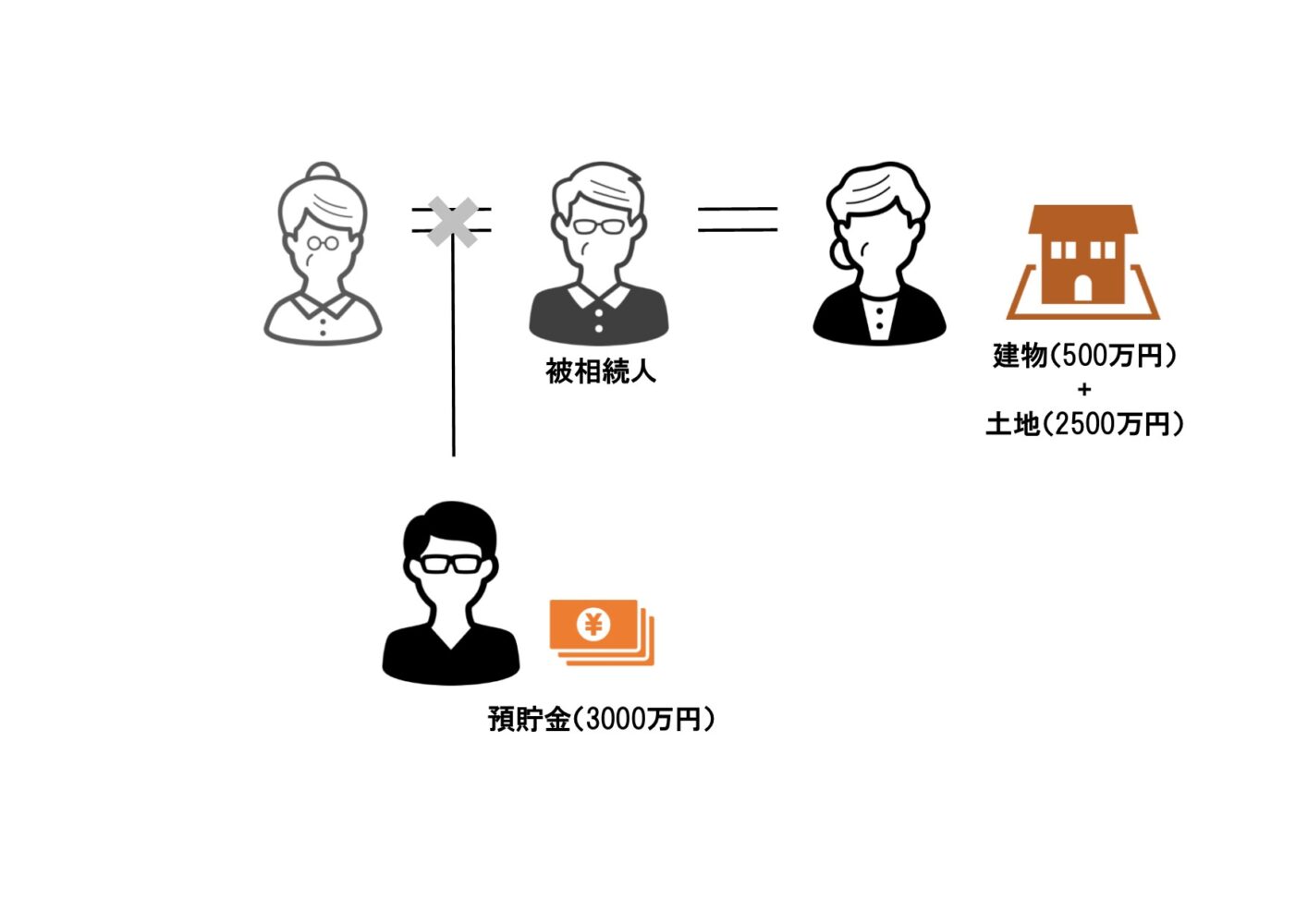

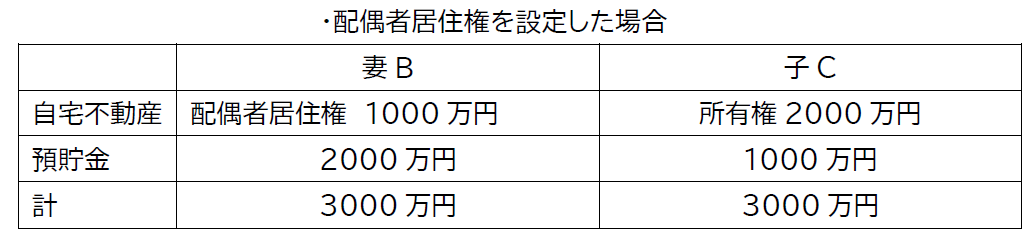

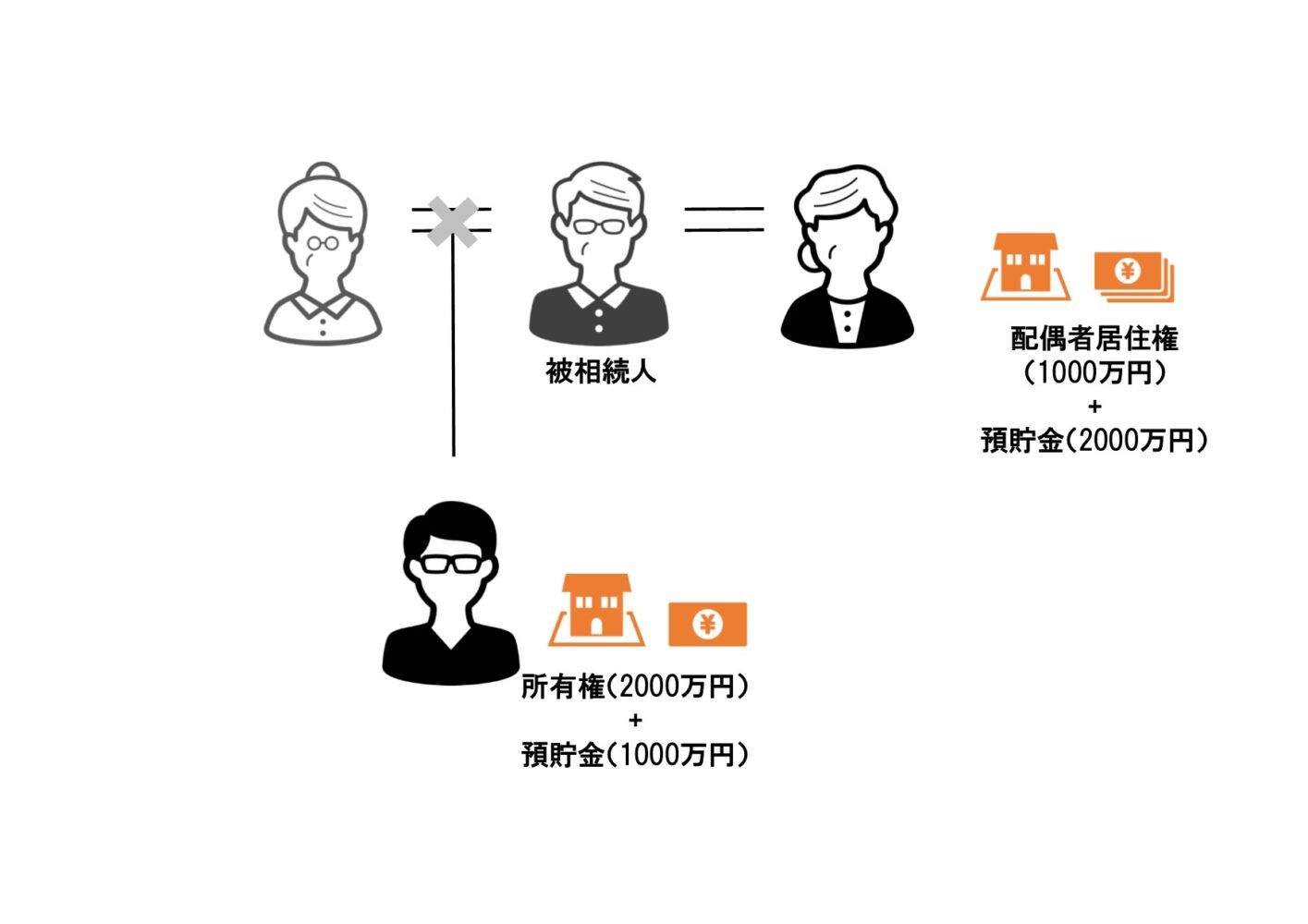

≪事例≫

被相続人Aが死亡し、相続人は妻Bと子C(前妻の子)です。

Aの遺産は自宅(土地と建物)と預貯金であり、それぞれ評価額は建物500万円、土地2500万円、預貯金3000万円、配偶者居住権の評価額1000万円

配偶者が自宅に居住し、自宅以外の財産を多く相続することができます。

2.配偶者居住権の評価

配偶者居住権は相続により取得した財産として相続税の課税対象となります。

配偶者居住権の評価は、原則的な「時価」による評価ではなく、評価方法が法定されています。

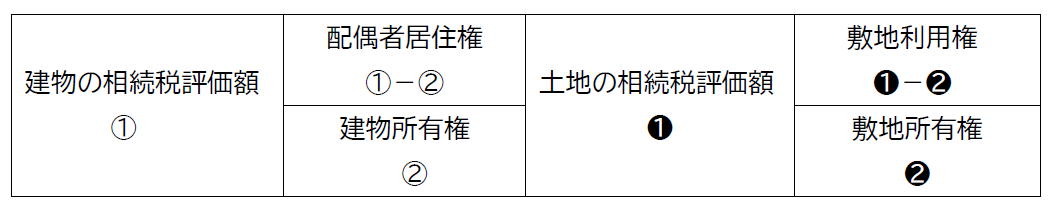

配偶者居住権というと、配偶者が自宅を使用する権利であるため、建物に対しての権利と思われる方も多いかと思いますが、必然的にその建物の敷地を利用する権利も一緒に取得することになります。

建物の相続税評価額は、配偶者居住権を設定すると配偶者居住権と建物所有権から構成されることになります。

配偶者居住権の評価は「建物の相続税評価額」から「配偶者居住権が設定された場合の建物所有権の金額」を差し引いて計算します。

配偶者居住権・配偶者居住権の目的となっている居住建物の所有権(以下「建物所有権」)・配偶者居住権に基づき居住建物の敷地を利用する権利(以下「敷地利用権」)・居住建物の敷地に供される土地(以下「敷地所有権」)の4つに分割して評価します。合計額は当該建物及び土地の時価と一致します。

計算式の詳細は複雑になりますので省略しますが、「平均余命」と呼ばれる平均寿命をもとにしたデータに基づき計算することになっていますので、若いうちに配偶者居住権を取得した方が、配偶者居住権の価値は高くなります。

年齢が若いと居住する期間が長くなると考えられるためです。

3.配偶者居住権と相続税

配偶者居住権の存続期間は原則として、配偶者の終身の間とされています。

そして、配偶者が死亡した場合、配偶者居住権は消滅します。権利が消滅し、課税関係は生じません。

そのため、配偶者居住権は2次相続の課税対象とはなりません。

ここで、節税ができる可能性はあります。

けれど、配偶者居住権は、配偶者保護の観点から創設された制度ですので、節税を目的として、安易に設定すると思わぬ失敗を招く恐れがあります。

配偶者居住権の譲渡はできません。生存中の配偶者居住権の合意解除等は可能です。

4.配偶者居住権の設定の活用例

(1)小規模宅地等の課税価額の特例との関係

敷地利用権は、配偶者が取得することを前提としていますので、小規模宅地等の課税価額の特例の適用は可能です。

敷地所有権については、通常の土地等と同様に取得した親族が一定の要件を満たせば、小規模宅地等の課税価額の特例の適用は可能となります。

小規模宅地等の適用の可否と配偶者居住権の適用の可否により、一次相続及び二次相続の相続税の総額が決まります。

小規模宅地等の特例の適用の可否によっては、配偶者居住権を設定しない方が相続税を抑えられる可能性もあります。

配偶者居住権を設定した方が有利かどうかは非常に複雑です。個々の状況によって判断が分かれるので、専門家との緻密な相談が得策です。

(2)配偶者が老人ホームに入居する費用のために配偶者居住権を放棄等するケース

配偶者居住権の設定された不動産を売却する場合は、配偶者居住権を合意解除や放棄等をして、消滅させる必要があります。

この場合、所有権を取得した相続人が配偶者に対し、対価を支払わない場合(著しく低い価額を含む)は配偶者居住権の価額に相当する利益が、配偶者から建物等の所有者に贈与があったものとして、贈与税が課税されます。

また、建物等の所有者から相当の対価の支払いがあった場合は、配偶者に対して、総合の譲渡所得が課税されます(居住用不動産の3000万円の特別控除不可)。

(3)配偶者が資産家であるケース

配偶者が資産家である場合は、一次相続で何も財産を取得しない場合があります。

この場合でも、配偶者が死亡した場合に配偶者居住権には課税はされませんので、配偶者居住権は設定しておくことも考えられます。

(4)配偶者の家系に不動産を渡したくないケース

被相続人と配偶者の間に子どもがない場合、先祖代々の不動産である所有権は、被相続人の血族(兄弟姉妹・甥姪)に承継させ、配偶者には配偶者居住権を設定し、配偶者が存命中は居住します。

これが、配偶者居住権でなく自宅不動産を配偶者が相続した場合、配偶者の死亡後は配偶者の血族に先祖代々の土地が承継されることになります。

(5)配偶者と不仲

配偶者と不仲で、子に多く相続させたいため、遺留分侵害額を減少させる目的で配偶者居住権を活用させるケースなども考えられます。

5.最後に

当たり前かもしれませんが、仲の良い家族ですと「争族」になることはないと思います。

けれど、そうではない場合、慎重に考えないとトラブルを招くことになります。二次相続では配偶者居住権は消滅するなど、節税対策としての期待度も高いのですが、利用する際は立ち止まって考える必要があると感じています。

詳細につきましては、ご相談ください。

2021年7月1日

もっと知りたい!続けてご覧ください

相続や遺言、事業承継などのさまざまなお悩みに役立つ情報を動画で紹介

日本経営ウイル税理士法人

代表社員税理士 座間 昭男

本稿は掲載時点の情報に基づき、一般的なコメントを述べたものです。実際の税務・経営の判断は個別具体的に検討する必要がありますので、税理士など専門家にご相談の上ご判断ください。本稿をもとに意思決定され、直接又は間接に損害を蒙られたとしても、一切の責任は負いかねます。

バックナンバー・経営者のライフプラン・相続サロンのご案内

-

事業形態

事業・国際税務

相続・オーナー

- 種別 レポート